Gold und Silber: aktuelle Marktlage

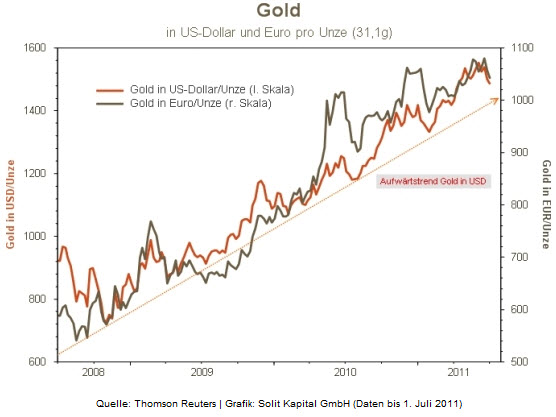

Der Goldpreis hielt sich zuletzt trotz Sommerflaute und schwacher Kapitalmärkte stabil in der Nähe seiner Allzeithöchststände und komfortabel über seinem mittelfristigen Aufwärtstrend. Gold kostet aktuell 1.485 US$/Unze (31,1g) respektive 1.023 EUR/Unze (Datenstand: 1. Juli 22:00 Uhr).

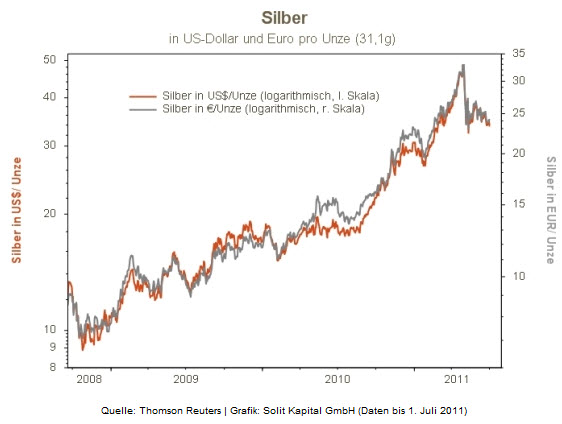

Der Silberpreis setzte seine Konsolidierungsphase im Juni fort und notiert aktuell bei 33,73 USD/Unze respektive 23,22 EUR. Gegenüber Vorjahr entspricht dies auf US-Dollarbasis nach wie vor einem Plus von 82% und einem Plus 54% auf Eurobasis. Für SOLIT-Privatanleger ist dies auf Grund der besonderen Ausgestaltung der Investmentlösung ein absolut steuerfreier Wertzuwachs (Mehrwert- und abgeltungsteuerfrei).

In der logarithmischen Darstellung des obigen Silbercharts ist sehr gut erkennbar, dass der Primärtrend auch bei Silber nach wie vor voll in Takt ist. Die zuletzt sehr heftige Volatilität im Zuge der Korrektur nach dem Anlaufen neuer zyklischer Rekordpreise ist für Silber nicht ungewöhnlich. Daher empfehlen wir Investoren, die Kombination aus Einmalzahlung und Sparplan in Betracht zu ziehen, um derartige Schwankungen in Bezug auf den Einstandspreis zu glätten.

Von dem höheren Bewertungspotenzial gegenüber Gold sind wir nach wie vor überzeugt. Die höhere Volatilität erklärt sich aus der geringeren Größe des physischen Marktes und dem daraus resultierenden größeren Einfluss der oft kurzfristig orientierten Terminmarktspekulanten. Zudem ist Silber für Großinvestoren (private und staatliche) schlicht zu billig (Verhältnis Gewicht zu Wert). Die Käufe von Notenbanken, Sovereign Wealth Funds (Staatsfonds) und HNWIs (High Net Worth Individuals) stabilisieren den Goldpreis und schirmen ihn von den Volatilitäten des Terminmarktes weitestgehend ab. Eine Kombination beider Metalle ist aus unserer Sicht daher empfehlenswert, auch wenn wir selbst Silber in der Gewichtung präferieren.

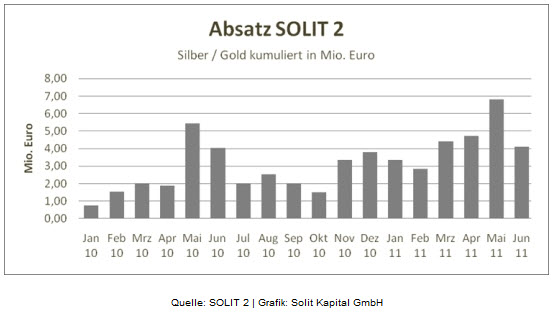

Die Kapitalzuflüsse bei SOLIT 2 beruhigten sich im Juni nach dem sehr stürmischen Mai, der gleichzeitig der umsatzstärkste Monat in der Fondsgeschichte war (einschließlich SOLIT 1). Der Volumenrückgang ist auch der hohen Volatilität bei Silber geschuldet sowie ferner der Tatsache, dass wir mit dem Monat Juni das traditionelle saisonale Tief bei den Edelmetall-Notierungen erreichten.

Die enge Korrelation zwischen weiteren Eskalationsstufen auf Ebene der Euro-/Staatsschuldenkrise sowie Rekordzuflüssen bei SOLIT ist mittlerweile ein empirisch klar belegtes Phänomen.

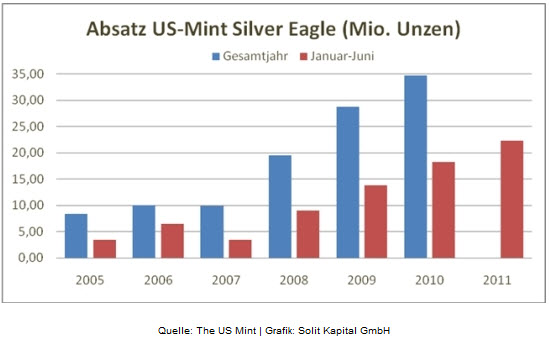

Ganz ähnlich gestaltet sich die Situation bei anderen Absatzkanälen für monetäre Edelmetalle, wie zum Beispiel der größten Münzprägeanstalt der Welt (The US Mint), was den generellen Zusammenhang zwischen fortschreitendem Vertrauensverlust in die staatlich sanktionierten Geldsysteme und die Nachfrage nach monetären Edelmetallen verdeutlicht.

Die staatliche amerikanische Münzanstalt verkaufte im Juni 3,4 Mio. Unzen „Silver Eagle“ und verzeichnete damit den drittstärksten Absatzmonat des Jahres nach Januar und Mai sowie ein Plus von 13,3% gegenüber dem Vorjahr. Der abgelaufene Monat ist damit der umsatzstärkste Juni in der Geschichte der US Mint.

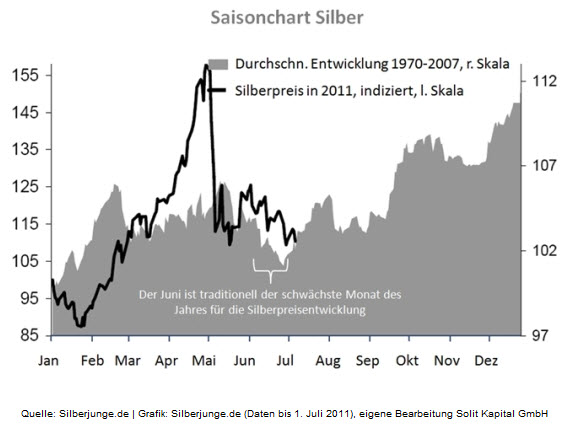

Investmentchance Saisonalität

Die Saisonalität spielt für den Einstiegszeitpunkt bei einigen Investments eine beachtenswerte Rolle. Der Grund dafür sind jahreszeitlich bedingte Sondereffekte bei Angebot und Nachfrage. Diese jährlich wiederkehrenden Muster werden zusätzlich durch Spekulanten verstärkt, die diesen Effekt in das Timing ihrer Handelsstrategien mit einbeziehen und antizipieren.

Vor allem Rohstoffe zeigen ausgeprägte jahreszeitliche Muster. Ob Rohöl, Weizen oder Streusalz: Die Preise steigen, sobald sich das Verhältnis von Angebot und Nachfrage witterungsbedingt verändert. Aber auch bestimmte Ereignisse, wie zum Beispiel Erntesaisons oder Feiertage, sind Auslöser dieser zeitlich begrenzten Effekte, die dem Investor Zusatzerträge bescheren können.

Natürlich macht es für den Anleger Sinn, dann zu investieren, wenn in Sachen Saisonalität Sauregurkenzeit herrscht. Einen sommerlichen Durchhänger haben regelmäßig die Edelmetalle, vor allem Gold und Silber. Gründe dafür gibt es mehrere: Vor allem die Nachfrage der Schmuckindustrie, die nach wie vor einen Großteil der Gesamtnachfrage ausmacht, fällt jedes Jahr in das sprichwörtliche Sommerloch:

Im Zuge der Staatsschuldenkrise war zwar auch schon im letzten Jahr zu beobachten, dass die saisonal bedingten Bewegungen von der deutlich angestiegenen Investorennachfrage gedämpft wurden. Dennoch macht es auch in diesem Jahr wieder Sinn, die Sommermonate für den Auf- oder Ausbau von Positionen zu nutzen. Seit dem Hoch Anfang Mai dieses Jahres hat der Silberpreis auf Eurobasis bereits 26% korrigiert. Erfahrungsgemäß liegt der beste Zeitraum für Gold- und Silberinvestments im Hochsommer.

Ab dem Spätsommer zieht die physische Nachfrage der verarbeitenden Industrie sukzessive an. Die Schmuckindustrie wappnet sich für die indische Hochzeitssaison, das christliche Weihnachtsfest, das russische Jolkafest, das chinesische Neujahrsfest, den arabischen Goldbasar und Chanukka. Dieser Nachfrageschub schlägt sich in signifikanten Preissteigerungen bei Gold und Silber zwischen September und Februar nieder. Da Silber zudem auch in vielen anderen industriellen Sektoren zum Einsatz kommt, steigt hier die Nachfrage zusätzlich durch das Ende der Werksferien und die saisonal ebenso typische konjunkturelle Herbstbelebung.

Quelle: Solit

Aktualisiert am 7. Juli 2011 | Tags: Geldentwertung, Gold, Inflation, Silber, Staatsverschuldung

Sehr geehrter Besucher,

Sehr geehrter Besucher,